作为互联网原住民,这届年轻人极其热衷智能小家电。

随着人们越来越注重居家生活的品质,小家电市场的发展得到了有力的推动。据JungleScout发布的《2021年全球小家电行业发展报告》,2020年亚洲小家电的收入为1097.58亿元,其中,2020年中国小家电的细分市场收入最高,达到494.91亿元。

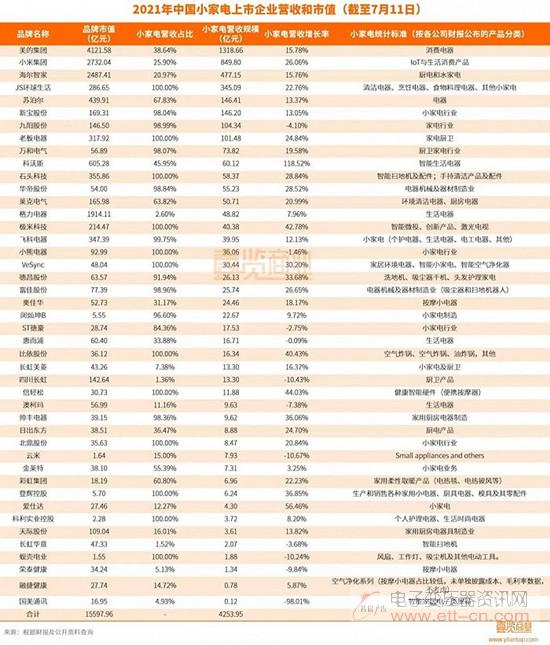

那么小家电行业到底如何,壹览商业通过对44家含小家电业务的上市企业过去一年的财报进行分析,来揭秘小家电行业真正的现状。

小家电撑不起千亿市值

据壹览商业统计,2021年44家上市企业的小家电业务一共实现营收4253.95亿元,其中小家电业务营收排名前两位的分别是美的集团和小米集团。在小家电业务方面,营收分别为1318.66亿元、849.80亿元,二者合计占比超过44家上市企业小家电业务整体营收的50%。

44家企业的小家电业务平均营业收入增长率为15.91%,其中增长率最高的前5家品牌增长率超过40%,分别为科沃斯、爱仕达、倍轻松、极米科技、比依股份,小家电业务的营业收入增长率分别为118.52%、56.46%、44.03%、42.78%、40.43%。

其中主营业务为家用服务机器人及高端智能生活电器的科沃斯表现十分亮眼,当然这也与目前年轻人的消费需求不谋而合。这反映出相对于家务这类琐碎的事情,当代年轻人可能更乐于把时间花在自我认同感强的事情上。

截至7月11日,44家涉及小家电业务的企业总市值为15597.96亿元,其中市值最高的前4家品牌市值合计占比整体超过72%,头部效应明显。

仅有的市值过千亿的4家涉及小家电业务的上市企业分别为美的集团、小米集团、海尔智家、格力电器,市值分别为4121.58亿元、2732.04亿元、2487.42亿元、1914.11亿元。

但值得注意的是,小家电业务只占了美的集团全年营收的15.78%,小米集团全年营收的25.90%,海尔智家全年营收的20.97%,格力电器的2.60%。对于市值超过千亿的4家企业来说,小家电业务占比均不到总体业务的30%。

显然,从目前的情况看,单小家电业务还扛不起一个千亿市值的公司。

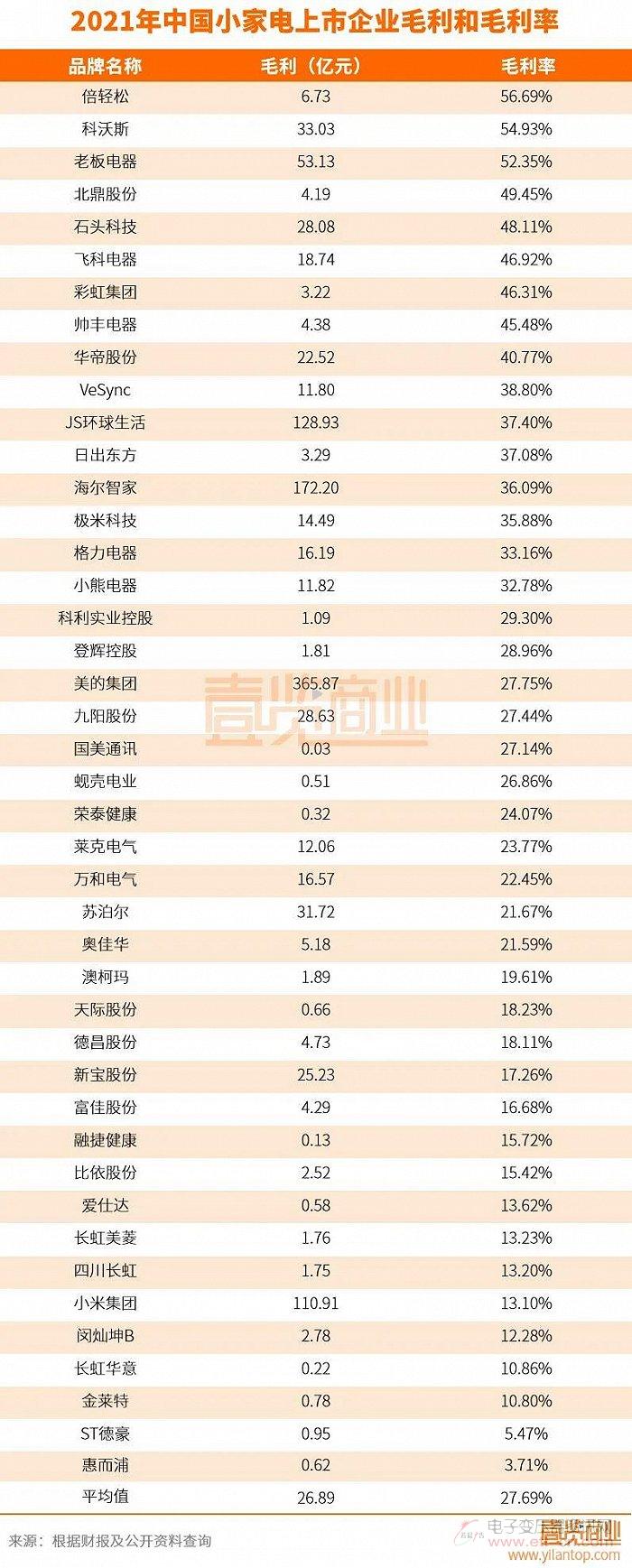

惠而浦最不赚钱

一般来说,一家企业的毛利率较高反映了这家企业的产品具有持续的竞争优势,代表消费者愿意付出比同类商品更高的价格,来购买这家公司的产品。

据统计,44家上市企业的小家电业务平均毛利为26.89亿元,并且两极分化明显。毛利超过100亿元的企业只有4家,分别为美的集团、海尔智家、JS环球生活和小米集团,毛利分别为365.87亿元、172.20亿元、128.93亿元和110.91亿元。

44家上市企业的小家电业务平均毛利率为27.69%。其中毛利率超过50%的只有3家,分别为倍轻松、科沃斯和老板电器,毛利率分别为56.69%、54.93%、52.35%。

不过作为毛利率最高的企业,倍轻松的毛利仅为6.73亿元,远低于平均值。据壹览商业了解,倍轻松的主营业务为智能便携按摩器。倍轻松超过55%的毛利率说明消费者愿意为“养生”买单,同样有按摩小电器业务的奥佳华和荣泰健康,毛利分别为5.18亿元、0.32亿元,均远低于26.89亿元的平均值;毛利率则分别为24.07%、21.59%,位于平均值27.69%左右,同样证明了上述论点。

从营收来看,按摩小电器仍然属于一个小众市场,但从毛利率来看,这个行业显然是一个暴利行业。

毛利率低于10%的企业只有2家,分别为德豪润达(ST德豪)和惠而浦,毛利率分别为5.47%、3.71%。德豪润达和惠而浦在财报中表示,近两年来,受到宏观不利因素影响,原材料价格上涨、汇率变动、人工成本、海运等物流成本上涨等困难造成了公司的毛利率下降。

石头科技不缺钱

一般认为,家电行业的资产负债率在50%以下较为稳妥,一旦超过70%,企业容易出现现金流压力大的状况。