(二)2018中国集成电路制造业发展机会

针对中国集成电路制造业,郭高航指出,2017 年中国集成电路晶圆制造业销售额达 1390 亿元,预估 2018 年更多新厂 MP,销售额将进一步攀升,达 1767 亿元。主要表现为 12 英寸集中扩建,8 英寸订单满载,6 英寸面临转型升级。含外资及存储器在内,目前中国大陆 12 英寸晶圆厂共有 22 座,其中在建 11 座,规划中 1 座;8 英寸晶圆厂 18 座,其中在建 5 座。

据郭高航介绍,2016 年底中国大陆已投产的 12 英寸晶圆生产线月产能达 46 万片( 含外资及存储器部分),全球占比约 9.02% ;已投产 8 英寸晶圆生产线月产能 66.1 万片(含外资),全球占比约为12.8%。自 2016-2020 年,中国大陆新增 12 英寸晶圆生产线规划月产能接近 90 万片/月。

此外,从非存储器方面来看,Samsung、Intel 等IDM厂商将Foundry 独立出去,对标 TSMC 高阶制程,可能致使 TSMC 减缓成熟制程缩单的速度,对尾随者的跟进带来一系列连锁反应。同时,外资厂商集中登陆加剧订单争夺竞争。(Logic、Memory、Driver IC、CIS )

从存储器方面来看,一直以来,大陆存储芯片几平全部依赖进口,在存储器代工厂方面,长期被外资垄断,如三星(西安)、英特尔(大连)、SK-海力士(无锡)。目前中国大陆 11 座在建及规划的 12 英寸晶圆厂中,有 4 座重点关注存储芯片领域,包括长江存储( 240 亿美元)、紫光南京( 300 亿美元)、睿力( 72 亿美元)、晋华( 53 亿美元) ,总计投资约 665 亿美元。

(三)2018中国集成电路封测业发展机会

针对中国集成电路封测业,郭高航指出,主要体现为三个特点:一是区域分布集中,长三角( 56.2% )、珠三角(12.4%) 和京津环渤海(14.6% )。成都、西安、武汉、重庆IC产业地位不断提升,2016年中西部占比(12.4% );二是外资占比仍然较高,2016中国前十大封测企业中7家是由外资主导。2016年前十大外资营收占比为53.3%;三是中高端先进封装占比达3成,WLCSP、CSP、BGA、FCBGA、Bumping、SiP及2.5D/3D等中高端先进封装占比约为32%。

同时,郭高航表示,基于产业集群驱动、先进技术演进驱动、与foundry、设计厂商及系统厂商的深度合作等机会的促使下,估算2017 年中国集成电路封测业销售额稳定成长,达 1780 亿元,2018年伴随新建产线投产运营、高阶封装技术愈加成熟订单上量,客制化模式增加产业链为产业链注入更多活力,2018 年销售额预估上升至2030 亿元。

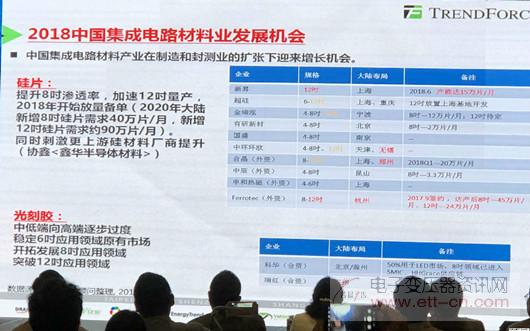

(四)2018中国集成电路材料业发展机会

郭高航表示,中国集成电路材料产业在制造和封测业的扩张下迎来增长机会。首先在硅片方面,提升8吋渗透率,加速 12 吋量产,2018 年开始放量备单( 2020 年大陆新增 12 吋硅片需求约 90 万片/月);

在光刻胶方面,主要表现为中低端向高端逐步过度、稳定 6 吋应用领域原有市场、开拓发展 8 吋应用领域、突破 12 吋应用领域;

在掩膜版(光罩)方面,外资掩膜版厂商在大陆的投资相对活跃,包括福尼克斯落户合肥、美日丰创签约厦门,本土掩膜版厂商还未有明显动作。

(五)2018中国集成电路设备业发展机会

针对2018中国集成电路设备业发展,郭高航表示主要有三个特点,一是初期订单增量需求窗口明显,基于大部分在建晶圆厂及新建封测厂于2018年下半年导入量产,所以2017年底为设备采购高峰期,2018上半年多为设备安装调试;(格芯、华力二期、SMIC新建12寸厂、TSMC南京、长存、晋华、睿力、德准、德克玛南京等)