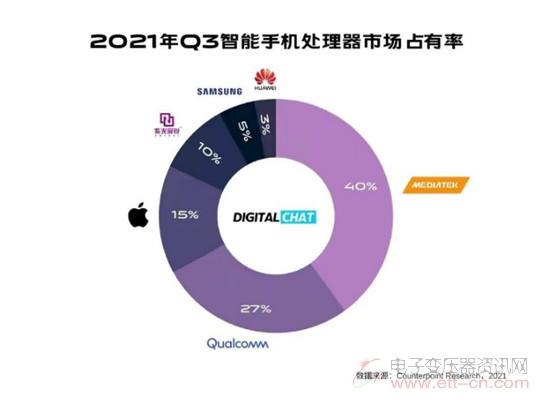

近日,市场研究机构Counterpoint发布了第三季度全球智能手机AP市场的最新报告。该报告显示,国产手机芯片厂商展锐在第三季度全球智能手机处理器市场(AP/SoC)占有率首次突破两位数,达到了10%,站稳全球第四大智能手机处理器厂商,实现由“功能机市场的落魄王者”到“智能机市场新贵”的转变。

曾经功能机市场的王者

虽然早在2013年之时,全球的智能手机出货量就首次超过了功能机。但是之后功能机的出货量仍是一直持续增长了多年,并且在全球手机市场保持较高的占比,特别是在非洲、印度、拉美、中东等新兴市场。

据工信部数据显示,2016年中国全年生产手机达到21亿部,同比增长了13.6%。其中智能手机为15亿部,增长9.9%,占比为71.4%,功能机为6亿部,占比为25.3%,也就是说,当时功能机的出货量占比依然高达超过四分之一。而彼时在印度等新兴手机市场,功能机的占比仍高达60%以上。

作为2G时代就开始就主攻海外中低端市场的手机芯片厂商,展锐凭借多年的持续深耕,很早就成为了全球“功能机市场的王者”。此外随着5G的发展,全球的网络运营商的网络运维压力大, 成本高,亟需推动2G清频退网,2G用户转4G的步伐, 展锐顺势推出了全球2G/3G转网4G最佳解决方案T117, 搭载T117的诺基亚、传音等手机已在国内外上市。

但在2018年,全球功能机市场展锐的市占率跌到41.55%,经过近两年的调整,2020年市占率已经高达76.92%。其中4G功能机出货量增长1.5倍,斩获80%的市场份额(IDC数据)。而在2021年上半年,展锐的功能机业务销售收入同比还大幅增长了102%。

智能手机市场的“新贵”

虽然功能机市场仍有较大空间,但全球手机用户仍在加速向智能机迁移。要获取真正的未来,肯定需要往智能机这个方向投入。

2019年以来,展锐做了全面的战略管理变革和业务策略调整,持续开拓智能机市场,曾经在4G时代失落已久的展锐,在5G时代已脱颖而出。

1、回顾4G时代 遭遇“困境”

对于原本主要依托于非洲、印度、拉美等新兴市场的展锐来说,当时要想在这些市场快速开拓智能手机市场并不容易,因为这意味着可能将会导致自身的功能机业务受到较大影响。

更何况,在2015年展锐的首款4G芯片SC9830量产之前(并不支持全网通),高通及联发科已经在4G智能手机市场已经取得巨大的先发优势。

数据也显示,2015年高通芯片出货接近9亿颗,其中4G芯片占比超过了60%以上。联发科芯片总出货量约为6亿颗,其中4G芯片占比仅27%。当时展锐手机芯片出货是5.3亿颗,其中4G芯片仅占不到3%。

虽然展锐4G芯片推出之后,一些原本与展锐有深度合作的手机品牌厂商也有推出基于其4G芯片的智能手机。比如2016年8月,三星在印度发布的Z2智能手机所采用正是展讯的28纳米四核4G平台SC9830i,但无论是芯片性能还是手机定位,仍然是面向低端市场。

当时,由于芯片性能落后、布局较晚、友商强劲攻势等各种原因,展讯在4G市场黯然失色。而彼时小米、OPPO、vivo等众多国产智能手机品牌厂商也在大举开拓印度等新兴市场,但是他们更多选择的是此前一直有着深度合作的联发科或者高通的智能手机芯片方案。随后,小米、OPPO、vivo等国产手机品牌厂在与三星、Micromax、Intex、Lava、Karbonn等当地原有手机品牌厂商在新的智能手机市场的竞争当中取得了巨大成功。(Counterpoint数据显示,2018年,中国智能手机品牌厂商已经占据约60%的印度智能手机市场份额。)这也在某种程度上抑制了展锐的4G智能手机芯片在印度市场的快速增长。

2017年2月,展锐尝试冲击中高端智能手机市场,并携手英特尔发布了一款面向中高端市场的14nm的LTE芯片平台SC9861G-IA(CPU内核是英特尔的Airmont处理器架构,展锐基带芯片),但是这款芯片也并未在市场上获得成功,当时移动处理器使用ARM架构已经是大势所趋,但展锐采用英特尔架构确实是战略失误。

总结来说,展锐在4G时代发展并不顺利,丢失了三星等大客户,虽然和三星功能机旧有项目出货,但无新项目开展,智能机被踢出供应链。并且直到2019年才拥有全网通4G平台,基本上是错过了4G通信时代的十年发展期,与高通、联发科等竞争对手之间的差距也在被拉大。