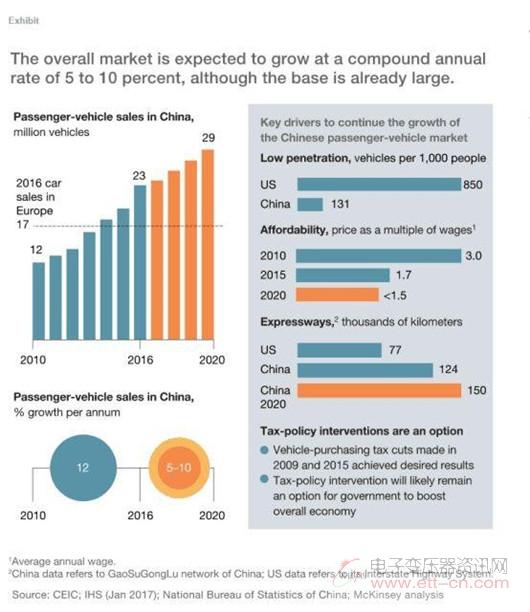

许多汽车制造商正将中国视为行业新重心。 因为中国比任何其他国家制造和销售更多轻型车辆;事实上,到2016年,在中国销售的汽车比欧洲多出40%。说到这儿,整个客车市场以两位数的速度稳定增长,大多数分析师预计在未来十年(图一)的末尾,将以每年5%到10%的速度放缓(见图一)。

图一:整个市场预计将按年复合率5%到10%之间增长,基数仍然庞大

然而,一些指标似乎表明市场只是为了另一个冲刺而喘口气。例如,与德国、美国等发达国家相比,人均车辆分布仍然很低,而汽车也越来越便宜。虽然一辆新车在2010年需要花费三年的工资,但到2020年,估计这一数字将降低一半。此外,如果有必要,政府可以施以额外的税收政策,来支持未来的需求。至于担心汽车市场的持续增长可能会使中国成为一个露天停车场,这个可以完全放宽心,中国已经拥有世界上最长的公路网,并在不断扩大。

本地公司抢占市场

虽然全球汽车制造商十分享受在中国汽车市场扩张的甜头,且对当地竞争并不以为意,但这个局面可能很快就会改变。当地品牌已经开始凭借汽车设计和质量水平显示出真正的竞争力,进一步加强品牌形象,很有可能抢占更大的市场份额。例如,把中国国内品牌视为一个整体,其客车市场份额从2014年的32%增加到2016年的38%,这一大成果恰逢市场本身每年以两位数增长。而且,它们几乎从全球每个国家汽车制造商的手里夺得这种增长,而不单单只是来自于弱势公司。

也许本地品牌的最大的改善在于产品质量。 2010年,本地和国际品牌之间的初始质量差距高达89分;到2016年,已经下降至14分。当地汽车作为价值领先者,也在客户中赢得了声誉,在同类合资品牌中,提供的功能成本要高出25-35%。这些质量和价值的改善提高了本地品牌的实力,有些还提高了价格,增加了底气。

此外,当地品牌的竞争也越来越激烈,这对西方OEM厂商来说是一个紧急警告,到中国 “赚快钱”的机会可能会永远消失。一些国外OEM厂商如果继续通过次级经销商网络提供无竞争力的产品,将面临更大的竞争压力。

率先带动电动汽车势头

中国已经成为全球最大的客车市场,是电动汽车(EV)需求和生产的领导者。中国电动汽车的目标是,到2020年将投放500万辆汽车在路上,每年新能源汽车销量增长40%。为了实现2020年的目标,国家需要激励供需双方:

1. 供应

例如,为了刺激电动汽车生产的增加,政府可以提出有关电动汽车积分的最终政策。这样做将迫使更多的汽车制造商进入该领域,由于规定要求他们获得EV积分才能生产内燃机(ICE)汽车。该计划为纯电动车、插电式混合动力车和燃料电池电动车进行积分奖励。

中国正在采取措施改善电动汽车充电基础设施。例如:到2020年,提高电动汽车充电接口比例。中国还在开发更多的高速公路充电设施,从当前关注的沿海高速公路到深入内地一步步铺进。

市场也将依赖于新型和有吸引力车型的强大供应。为了满足这一需求,行业的合资经营业务应在2017年和2018年期间开始推出大容量电动汽车,预计到2020年将有大约100台EV车型。除了这个名单,还有十几个市场新入者也已获得电动汽车生产许可证。从性能角度来看,电池技术的不断进步也将支撑市场,预计2020年电池能源密度将从现在的220瓦特/千瓦时提高到300瓦特/千瓦时。

2.需求

寻找有效的方式吸引消费者了解和购买电动汽车仍然是一个重大挑战。幸运的是,由于教育水平提高,消费者对环境问题的认识度也随之提高,以及电动车对总体拥有成本(TCO)的益处越来越多,消费者对这种移动技术的兴趣开始增长。事实上,从2011年到2016年,潜在购买电动汽车的消费者比例从8%上升到了23%。

对于首次购车者来说,电动汽车的一个主要优势是大大减少了电动汽车的授权壁垒,意味着购买者不必等待更长的时间才能开车上路。另一个越来越相关的优势是成本:无论有政府补助还是没有政府补贴,电动汽车从TCO的角度来看都越来越便宜。例如,到2020年,电池系统成本可能会下降一半,而创新的电动车销售和移动模型也可以降低总体拥有成本。然而,目前在中国一线城市里,总体拥有成本对内燃机的优势只有在达到一定的旅行距离后才存在。

由于中国在电动汽车的供需方面均取得长足进步,全球汽车制造商已经开始订制中国专门电动汽车战略,以配合未来技术。