时下光通信企业最担心什么?“产能过剩”应该是个共同的答案。

2012年上半年,烽火、亨通、中天营业收入均上涨30%以上,10月底,光通信企业陆续发布第三季度财报,形势依旧一片大好。然而,东方证券却在分析中提出:部分光通信企业盈利能力下降,利润率出现下滑,其原因则是供过于求。

事实上,如果能吹散“宽带中国”、“光纤短缺”等等炒作迷雾,产能过剩已经开始真真切切地影响了光通信的诸多环节。比如,ODN(Optical Distribution Network)产业。

ODN产业遭遇滑铁卢

ODN主要组成器件涵盖了光分路器、分纤箱、ODF(光缆交接箱)、接头盒等部分,被称为FTTx网络的主体。除光分路器之外,ODN的其余部件的生产方式均类似与加工产业,而如果光分路器除去核心PLC晶圆之外的工序也基本属于封装、加工。

显然,ODN本身特性决定了行业的低门槛。

2008年,ODN产业刚刚起步,国内只有寥寥数个厂商。然2010年,三网融合试点工程启动,FTTx迎来第一次规模扩张,同时,中国电信在南方四省启动光网城市,ODN产业受此两大战略影响而开始繁荣;2011年初,中国电信在全国启动光网城市战略,ODN产业爆发。截止2011年5月,权威部门统计:国内大大小小ODN厂商不下150家,2012年初,这一数字仍在增加。

ODN产业的低门槛决定了资本可以迅速流入,引发膨胀似的“繁荣”。然而,虽然同样头顶“光通信”的光环,但ODN没有那么幸运,市场却在繁荣背后开始雪崩。

2010年,每户ODN成本约为1000元,3M、康宁等企业价格更高;2011年底,中国联通已经把ODN成本压缩至200~400元,3M、康宁已难入围集采。供过于求是价格下降的主要因素。

今年9月,记者在ODN厂商最大的集聚地——深圳光博会采访了几大代表企业。其中一位专家向记者陈述:“如果我的生产线满负荷运转,那么两个月我就能完成中国电信一年的ODN订单,三家运营商全年的需求量只要2~3家企业就饱和了。”但现在,行业内有200~300家企业。

日前,中国联通研究院副总工程师唐雄燕告诉记者:“其实,经过2011~2012年的大规模部署,光纤接入的规模覆盖已经完成了大部分。今后的工作主要是增加渗透率。”这也意味着,今后PON终端设备、用户端跳线、尾纤等末梢产品的需求会逐步上涨,但分路器、ODF配线架的需求量将难以攀升。

这种需求趋势所引发的市场变动也在几大厂商的财报中得以体现:多数厂商的募资投资项目中均没有ODN的身影,要知道年初时大多数厂商还沉浸在ODN的高营收中。

因资本扩张引发的产能过剩正在到来,ODN产业也许能在这场滑铁卢中能够走出混沌,整顿市场。

光纤在等待LTE

光纤市场则要谨慎、有序的多,首先,每条光纤生产线需要上千万元,且光纤生产技术含量颇高;其次,历经30多年发展,我国光纤市场已经形成长飞、亨通、烽火、中天、富通五大厂商主导的“寡头竞争”市场,市场格局颇为稳定。

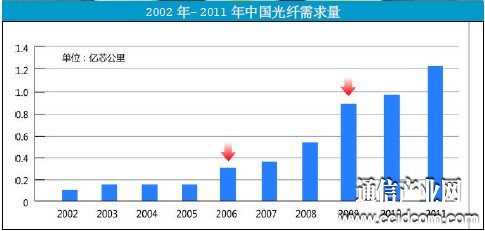

然而,宽带中国对市场的刺激远没有达到产业界鼓吹的“市场规模提升50%~100%”。从2002年至2011年,中国光纤需求量增长了11.5倍,年增长率高达32%。历数每次增长幅度之最,以2006年增长117%,当时恰逢2G网络改造;2009年增长幅度高达73%,适逢3G牌照发放,三大运营商全面启动3G建设。

每次的光纤需求增长均与移动网络建设密切相关,而2010年的三网融合、2011年的光网城市分别带来了6%、27%的增长。

那么,对于宽带的预估会对产业产生哪些影响?2011年低,国内光纤拉丝生产线共279条,据行业协会专家预测:如果满负荷运转,总产能会达到1.2亿~1.4亿芯公里,超出国内需求。

2011年到2012年间,有8家厂商继续扩容,据上述专家预测:2012年~2013年,保守估计国内拉丝生产线可能达到367~377条左右,产能达到1.65亿~1.85亿芯公里以上。

长飞公司战略与市场部负责人林锋这样告诉记者:“今后几年,产能过剩是每一个厂商所必然面临的问题。”

亨通第三季度财报显示:2012年新增不超过13亿投资,支撑光棒、海缆、国家电网产业,并未涉及光纤扩产;但中天、烽火的光纤扩产项目依旧在进行。

如果宽带中国能带来每年20%以上的需求增长,这些产能会略高于市场需求。但2012年,中国联通、中国移动均未启动PON集采,可以预计2013年宽带建设热潮可能会低于业界预期。